(ブルームバーグ):週明け5日の東京市場は大きなドラマで幕を開けた。ウォール街で羽ばたいたチョウが、ウォーレン・バフェット氏や米連邦準備制度理事会(FRB)、そして無数の個人投資家の助けを借りて東京で台風をつくり出したのだ。ウォール街のチョウは、市場を破壊する巨大なモスラに変身したのかもしれない。

その理由を説明するには、価格が乱高下し始める前に織り込まれていた予想から始めなければならない。バンク・オブ・アメリカ(BofA)が7月に実施した世界のファンドマネジャー調査では、世界経済のソフトランディング確率が68%と予想され高い信頼が示された。ハードランディングの可能性は11%に過ぎなかった。

金融資産にとっては、ソフトランディングへの確信が、現在起こりつつあるハードランディングのリスクを生み出した。

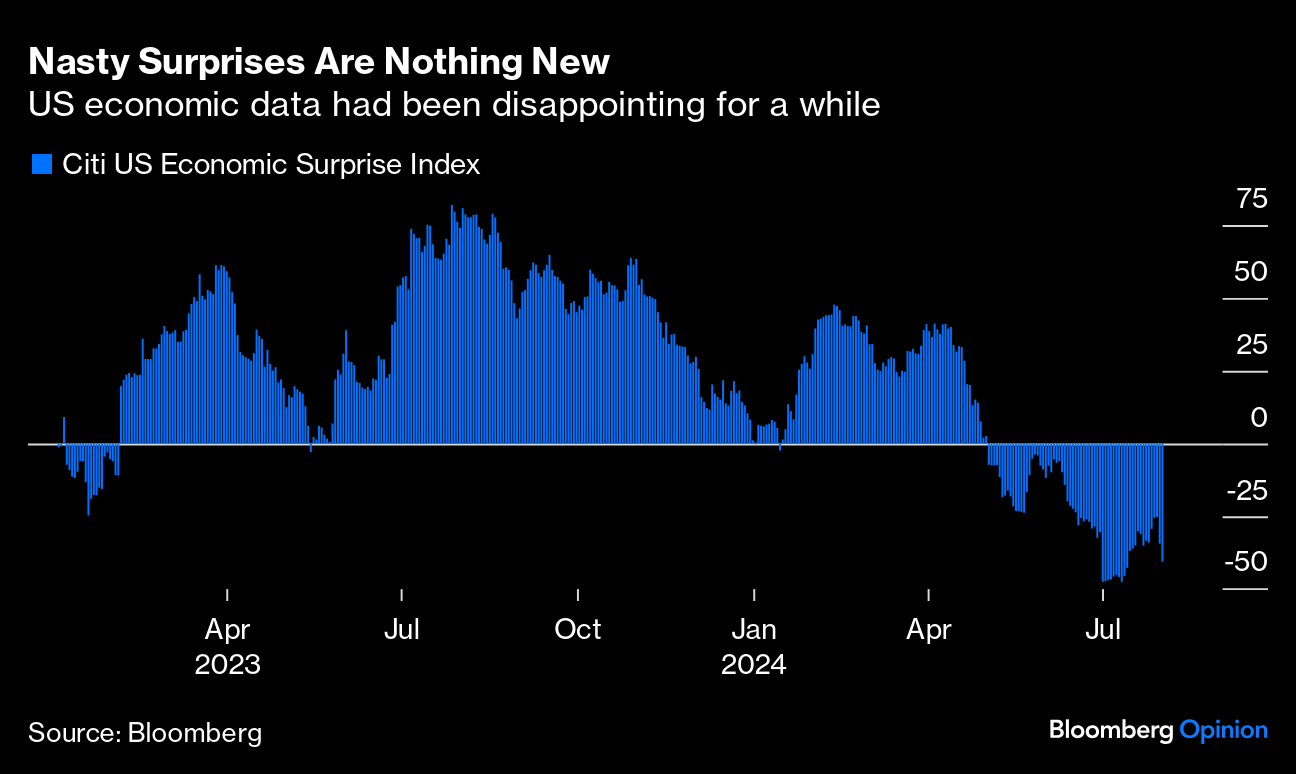

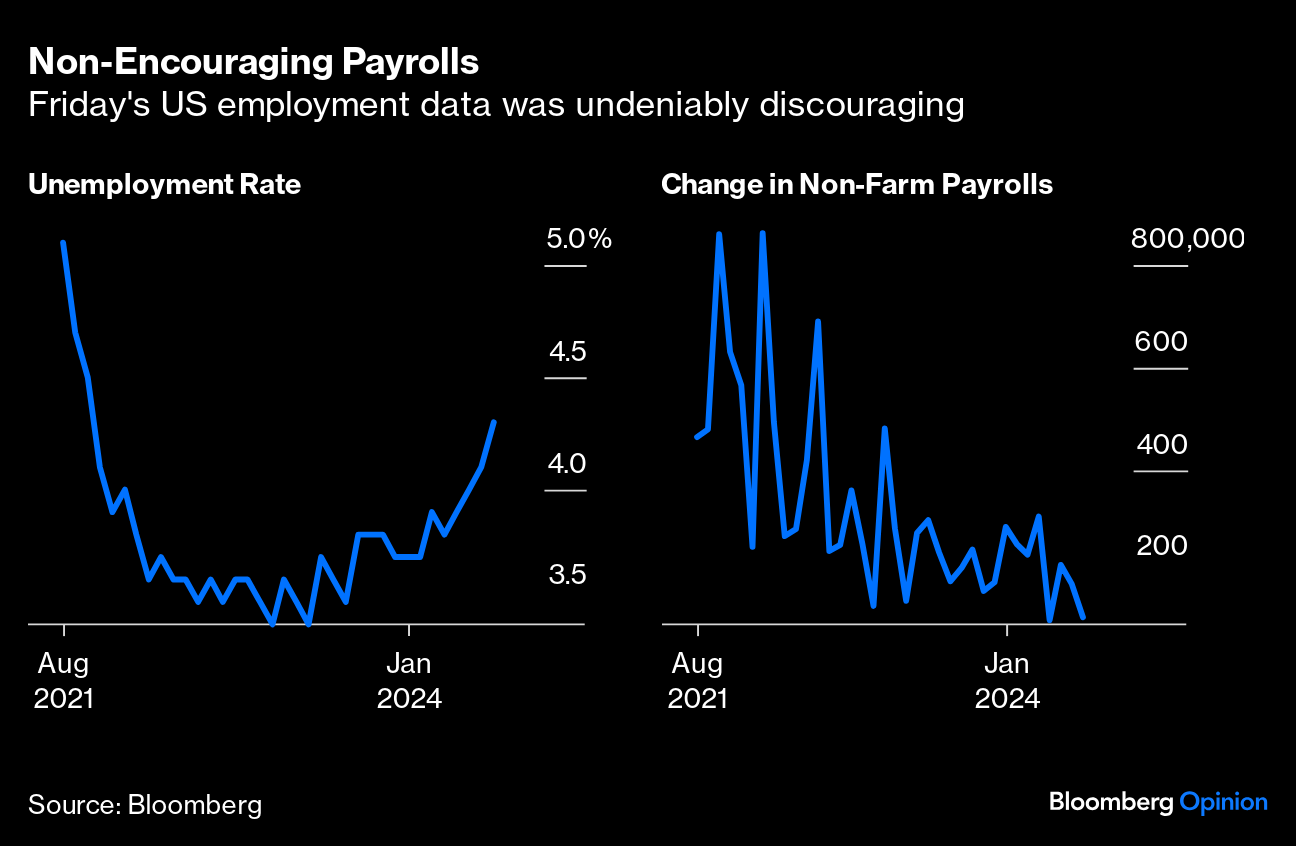

投資家が米経済の減速を意識しつつも、まだ自信を保っていたところへ、7月の米雇用統計が襲った。非農業部門雇用者数は10万人強の増加で、失業率は4.5%を下回っており(世界金融危機後は10%に達していた)、リセッション(景気後退)を示唆する数字ではなかった。

しかし期待よりは悪く、ネガティブサプライズであったことが失望を深めた。別の文脈では平凡な数字であったかもしれないものが、ひどい数字と受け止められた。

この数字が歓迎されなかった理由があるとすれば、失業率の数字がサーム・ルールの条件に合致したことだ。つまり、失業率の3カ月移動平均が、過去12カ月の最低値から0.5ポイント以上上昇した時にリセッションが始まるとされるルールだ。

提唱者の元FRBエコノミスト、クラウディア・サーム氏自身は、新型コロナウイルス禍後の異様な状況下では、失業率の上昇速度に基づくサーム・ルールが今回は偽陽性を示す可能性があることを示唆していた。

しかし、他の中央銀行が利下げをする中で米連邦準備制度理事会(FRB)が金利据え置きを決定した矢先の新たな景気後退警告は、深刻な警戒心を駆り立てた。

警戒対象の中心はFRBだ。トレーダーは常に金利低下を望んでいる。時には今のように、恐ろしい事態を回避しようと必死になることもある。

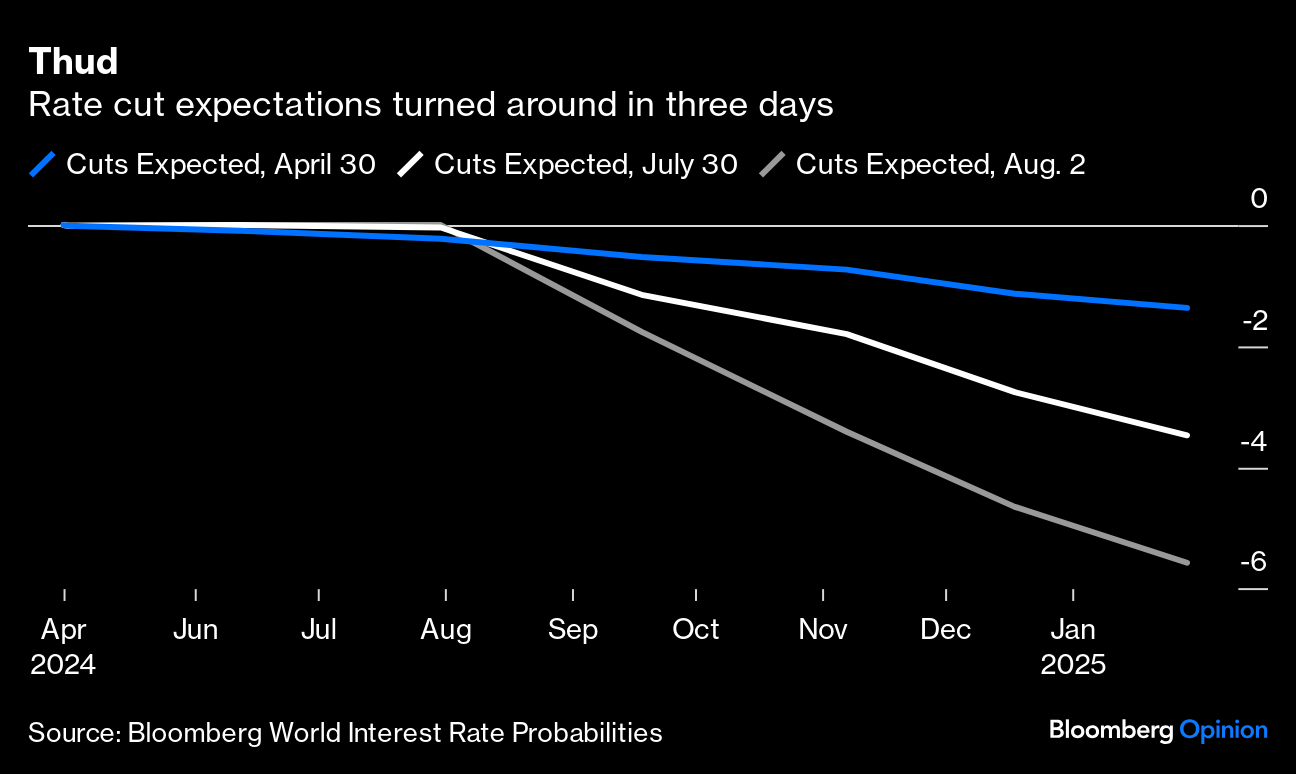

過去3カ月間、利下げへの期待は着実に強まっていた。7月31日の米連邦公開市場委員会(FOMC)会合以降、フェデラルファンド(FF)金利先物は底を打った。今後4回の会合で計1.5ポイントの利下げが予想されており、これは当局が少なくとも2回、標準的な0.25ポイントを超える利下げを行うことを意味している。

FRBは次回9月に予定されているFOMC会合前に政策金利を引き下げることで誤りを認めたくないだろうし、パニックを引き起こすリスクも冒したくないだろう。従ってしばらくは厳しい状況が続く可能性が高い。

しかし、米雇用者数はまだ増加しており、ここ数日で反転した取引は総じて、調整の時期がとっくに来ているように見えた。懸念すべきは、このような突然の下落がレバレッジ効果で損失を生み、連鎖を引き起こさないかどうかだ。

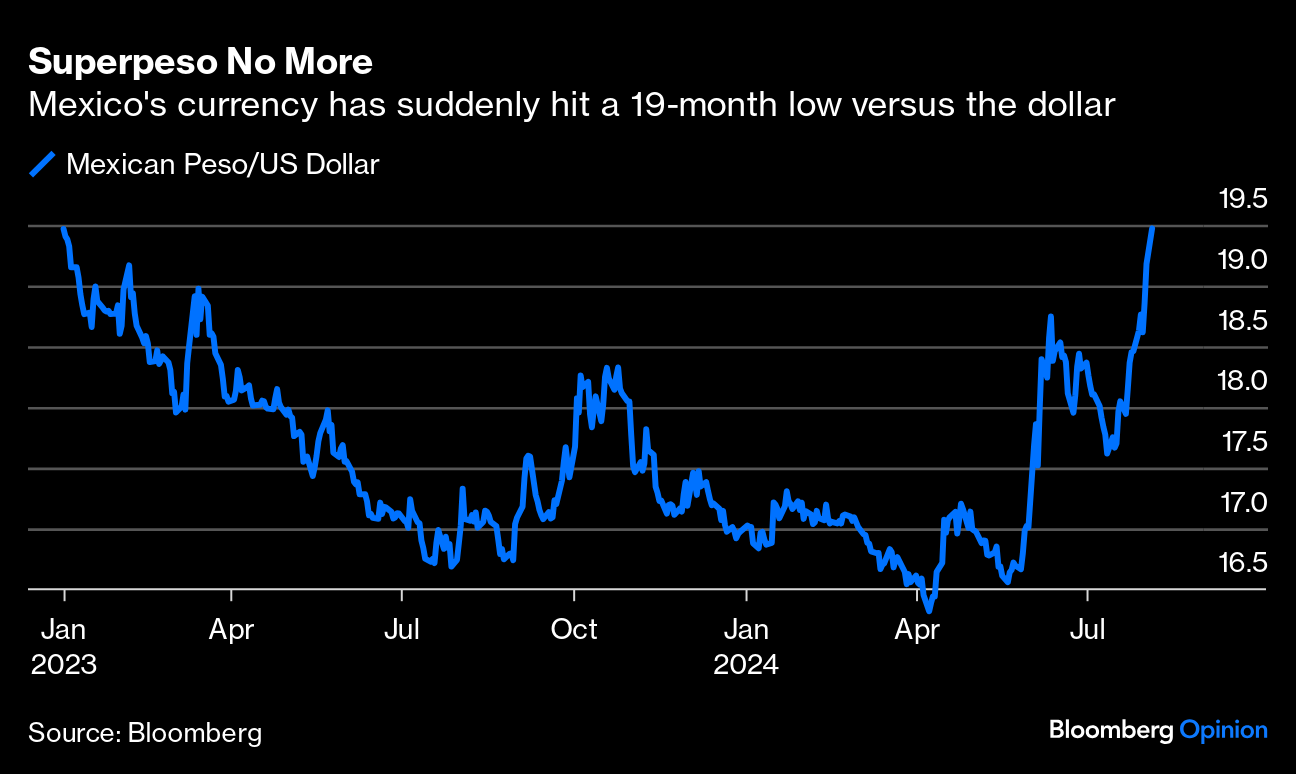

その点、外国為替取引は最も不穏な様相を呈している。円建てで借りてメキシコ・ペソで運用するという人気戦術のリターンが突然悪化。キャリートレードはレバレッジを用いることが多いため、このような状況は最悪の事態を招く可能性がある。東京市場の動きは、単なる調整をはるかに超えている。

日本だけではない

日本銀行は先週、国債購入額を半減させると発表したばかりだ。しかし、2日の市場開始以来、日本国債の利回りは2営業日としては今世紀最大の下げを記録した。

先週初めからの10年物国債利回りの推移を見てみよう。3つの円は順に、日銀会合、日本市場がFOMC決定に反応する最初の機会、そして米国の失業率データに反応する最初の機会だ。日銀が動きに寄与しなかったというわけではないが、他の力が働いたことが分かる。

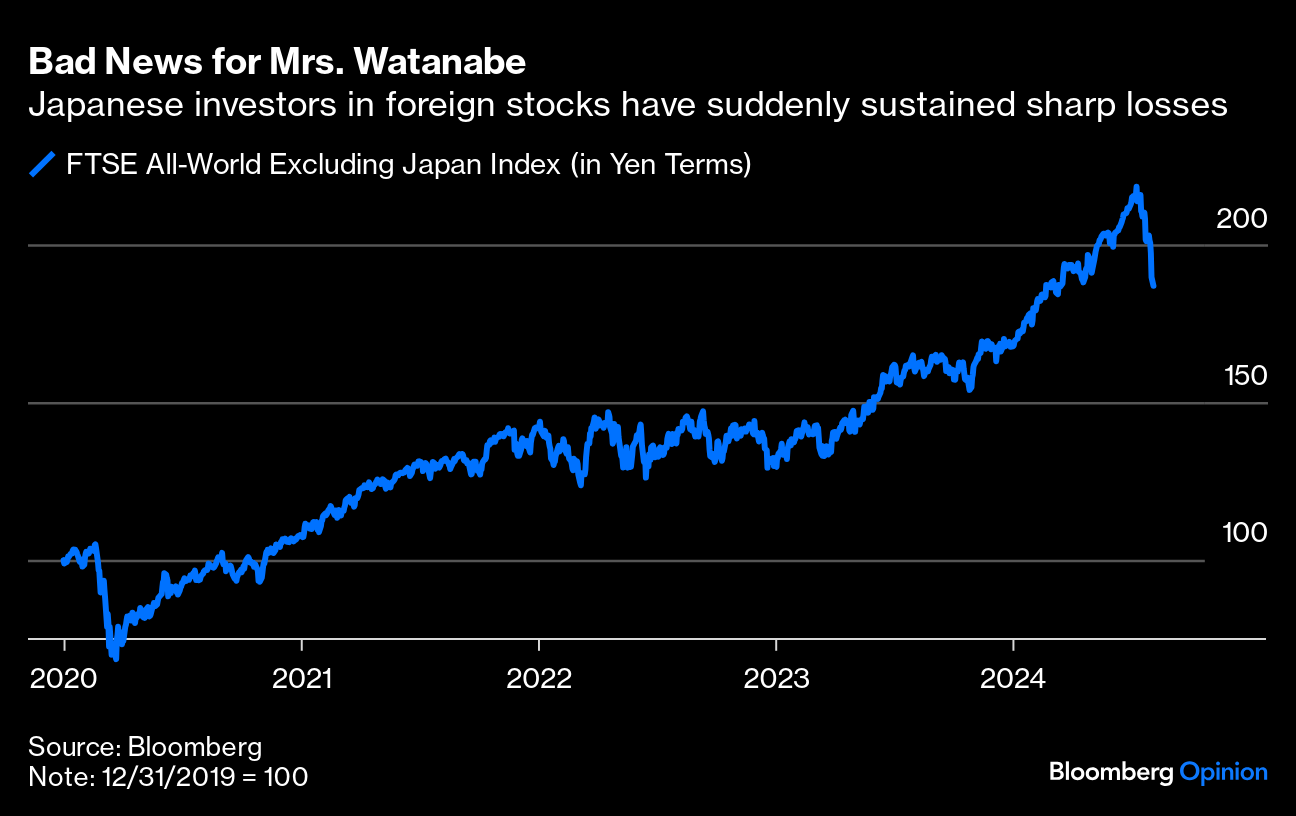

他の力とは何か。日本の投資家は海外の資金運用を選好している。米株式市場の並外れたパフォーマンスと歴史的な円安が組み合わさると、日本の投資家にとって素晴らしい結果となる。

外国人投資家もキャリートレードを通じて円建てで借り入れ、他の場所に投資することを好むが、これらの投資家が海外の保有資産を清算して円建ての借り入れを返済することで、さらに円高が進む。

日経平均株価は5日の取引開始後すぐに7%下落した。つまり、弱気相場の典型的な定義である20%下落を、わずか3週間で記録したことになる。5日朝に日本株が急落した理由があるとすれば、ドル・円相場が心理的な壁である1ドル=150円を割り込んだことだろう。

これほど大きな混乱は危険だ。レバレッジをかけていた誰かが大きな損失を出すと、他の人々も順番に強制的な売りを出さなければならなくなる。

ニュースレター「Japan Optimist」を発行するベテランアナリストのイェスパー・コール氏によると、日本は経済面だけでなく金融面でも米国に依存している。

「世界の金融市場において、すべては米国に始まり、米国に終わる。米国のリセッションリスクが高まるにつれ、ドルの上昇サイクルは終焉(しゅうえん)を迎える。闘ってはいけない。バフェット氏は現金保有高を過去最高に引き上げたばかりだ。将来にもっと安く買えるとみているからだ。日本の投資家も同氏に続くだろう」とコール氏は論じている。

日本の投資家が米国の巨大な蛾(ガ)から身を守ろうとする行動は、他の場所で事故を引き起こす可能性がある。例えば、キャリートレードから手を引くということは、メキシコ・ペソを売るということだ。自国の北に位置する超大国の通貨との為替レートは、メキシコ経済にとって極めて重要だ。

これは、東京でチョウが羽ばたき、他の場所でドラマを起こすというケースではない。むしろ、日本はニューヨークとワシントンのチョウが引き起こす波に襲われているのだ。大きな金融事故のリスクは明らかだ。それを食い止められるかどうかは、主に米国で次に何が起こるかにかかっている。

責任の一端

私へのメールではバフェット氏に腹を立てている人が多いようだ。それは、同氏率いるバークシャー・ハサウェイが4-6月(第2四半期)中にアップル株の約半分を売却したという週末のニュースのせいだ。

バークシャーは大口投資家であり、バフェット氏のファンも多いが、バークシャーの売却自体が大きな打撃を与えることはないはずだ。

とはいえ、世界で最も尊敬される投資家が巨大テクノロジー企業7社のいわゆる「マグニフィセント・セブン」から手を引き、現金2769億ドル(約39兆4000億円)の山を築き、その先にある買いのチャンスに備える姿は、動揺したセンチメントにとって良いものではない。

バフェット氏も東京の急落の責任を共有している。次のステップは、米国の個人投資家がビッグテックへの忍耐を続けるかどうかだ。

(ジョン・オーサーズ氏は市場担当のシニアエディターで、ブルームバーグ・オピニオンのコラムニストです。ブルームバーグ移籍前は英紙フィナンシャル・タイムズのチーフ市場コメンテーターを務めていました。このコラムの内容は、必ずしも編集部やブルームバーグ・エル・ピー、オーナーらの意見を反映するものではありません)

原題:Buffett’s Butterfly Turns Into Terror Over Tokyo: John Authers(抜粋)

--取材協力:Richard Abbey.

コラムに関するコラムニストへの問い合わせ先:

New York John Authers jauthers@bloomberg.net

コラムについてのエディターへの問い合わせ先:

Patrick McDowell pmcdowell10@bloomberg.net

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。