北京国際自動車展でも存在感を示したBYD。世界のEV市場をリードする(今年4月) VCGーREUTERS

<EV大国に躍り出た中国が直面する販売減速、欧米が規制を強めるなか勢いは衰えるのか>

中国の電気自動車(EV)大手、比亜迪(BYD)が所有する自動車運搬船「エクスプローラーNO.1」は今年5月末、中国から27日間の航海を経て、ブラジル・ペルナンブコ州のスアペ港に到着した。ブラジル市場向けに5459台が輸送され、同港が1回で受け入れることができる車両数として過去最多の記録を更新した。

BYDは昨年から隣のバイア州にEVや電池などを製造する3つの工場を建設し、メキシコ工場の新設も視野に入れる。巨大な中国市場で競争力を築いた中国のEVメーカーが相次ぎ海外への輸出戦略を展開し、中南米や東南アジア、ヨーロッパで影響力が拡大している。国内EV市場の減速に伴う価格競争が激化する一方、グローバル市場が生き残りのカギとなっていることが背景にある。

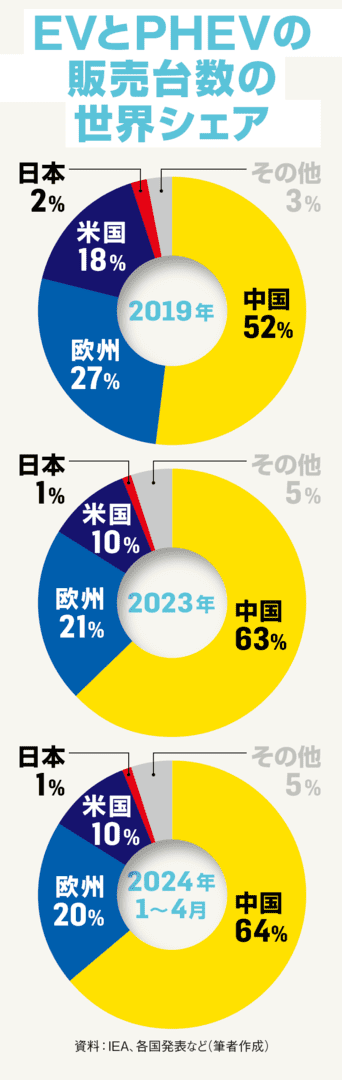

カーボン・ニュートラルの潮流が世界で加速するなか、各国の政策はEV販売の追い風になっている。世界のEVとプラグイン・ハイブリッド車(PHEV)の販売台数は昨年約1400万台で、中国、ヨーロッパ、アメリカの販売台数がそれぞれ全体の63%、21%、10%を占める。

一方、昨年から中国でもEVシフトの失速傾向が見え始めている。販売スピードが減速し、充電スポットの偏在や相次ぐ火災事故、消費者マインドをつかむ価格帯の実現など課題はいまだ少なくない。

世界のEV市場も同様だ。メルセデス・ベンツやゼネラル・モーターズ(GM)、フォードによるEV投資の延期に始まり、王者テスラの減速、アップルのEV事業中止など、世界の自動車業界で「EV失速」のムードが漂っている。

ただ、世界に先駆けて急速なEVシフトが進む中国では市場の過熱感が一服しているようには見えるが、それは一過性のものであり、今後も躍進は続くだろう。中国の現状から減速要因と今後の展望を探る。

政策主導のEVシフト

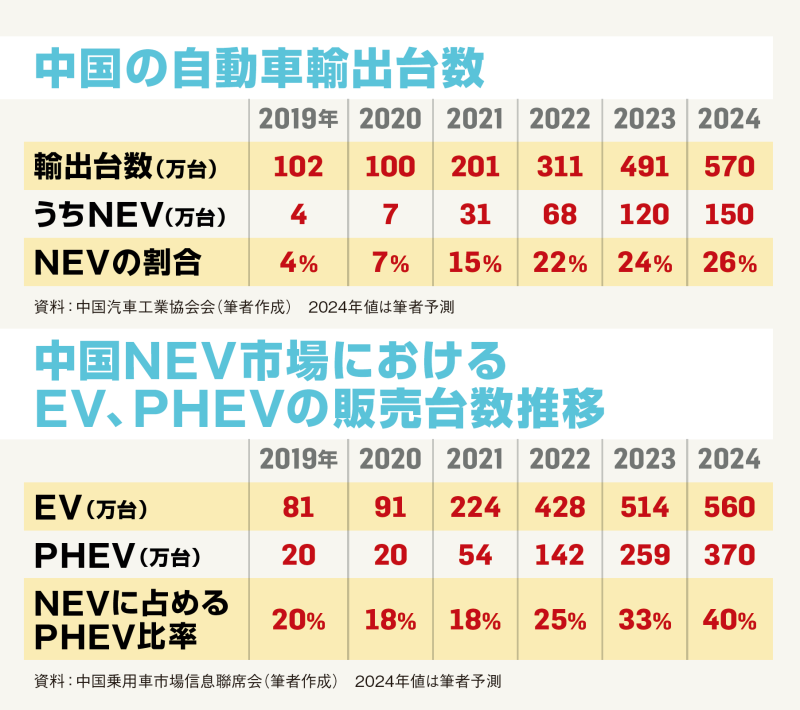

中国における昨年の新車販売台数は輸出の好調を受け、過去最高の3009万台を記録した。なかでもEVとPHEVを中心とする新エネルギー車(NEV)の出荷台数はパンデミック前(2019年)の120万6000台から23年の949万5000台に急速に伸び、新車市場に占めるNEVの割合も31.6%に上昇した。では、中国はいかにしてEV大国になったのだろうか、その発展プロセスを確認しておきたい。

中国は09年からアメリカを抜き、世界最大の新車市場の地位を固めているものの、エンジン車技術および基幹部品技術の遅れにより、グローバル市場で日米欧に追い付くには依然遠い道のりがあった。また、高い石油輸入依存度や深刻化する大気汚染という事情もあり、中国政府は部品点数の少ないNEVへのシフトに舵を切ったのである。「Well-to-Wheel(油井から車輪まで)」の視点から見て、NEVは本質的な意味においてゼロエミッションカーではないものの、産業発展やエネルギー安全保障戦略から中国はNEVシフトを決意した。

中国政府は09年に「十城千輌プロジェクト」を打ち出し、主要都市で公共バスやタクシーなどの電動化を推進して、10年には個人向けのNEV補助金制度も開始した。12年に発表された「省エネ・NEV産業発展計画」(12~20年)が、国策として自動車産業のNEVシフトの幕開けとなった。そして中国政府は市場形成に向けて、需要サイドと供給サイドの政策を同時に推進してきた。

需要サイドの政策には、13年に始めたNEV補助金制度がある。国の補助金制度に合わせ、地方政府もメーカーに対し補助金を別途支給する形でNEV事業の支援を実施。国の補助金の累計額は10~22年に1500億元(約3兆円)にも上った。中央政府は車両購入税の免除(車両価格の10%相当)、充電スタンドの整備に伴う補助を行い、一部の地方政府は交通規制の対象外となるEV専用ナンバープレートを配布した。

供給サイドの政策では、18年に「ダブルクレジット規制」を導入した。罰則付きの規制によって、自動車メーカーに燃費の改善とEV生産の拡大を促した。こうした政策に突き動かされる形で、地場メーカーは相次いでEV生産に乗り出し、中国のEV販売台数は18年に100万台を超えた。だが、政策支援の限界もあり、その後は伸び悩んでいた。

中国EVといっても20年以前は、配車サービスやタクシーなど営業車向けのエンジン車モデルを電動化しただけの車が大半だった。充電インフラの未整備、低品質の電池といった課題があり、一般の消費者には普及していなかった。

しかし、21年に市場トレンドが変わった。米テスラが上海で生産し始めた「モデル3」が世界的な人気を博し、上海蔚来汽車(NIO)、小鵬汽車(Xpeng)、理想汽車(Li Auto)などの新興勢が追随し、中国では中大型・高級EVブームが起きた。ソフトウエアと通信技術を活用し、自動運転補助や娯楽などの機能が組み込まれたスマートカーは、特に富裕層から人気を集めた。所得水準が高い大都市が高級EVの主なマーケットだった。

その一方、中国政府は20年7月から農村部でのEV普及を目指すキャンペーン「新エネ車下郷(農村へ)」を打ち出し、EVメーカーに農村市場の開拓を奨励している。なかでも上汽通用五菱汽車(上海汽車とGMが出資)が投入した60万円ほどの小型EV「宏光MINI」の登場で、地方や農村地域でEVの価格破壊が起こった。乗用車には手が届かず、他の安価で簡易な乗り物を「移動の足」にしてきた消費者にとって、低価格EVが新たな選択肢となった。

こうした政策や魅力的な製品の登場は市場拡大の要因となった一方、補助金政策の終了とともに、EV市場の成長鈍化の兆しが見えている。

補助金終了で販売が伸び悩み

販売台数の伸び率を見ると、直近3年間で平均97%増であったのに対し、今年1~5月には12.7%増と大幅に低下している。「アーリーアダプター」といわれる流行に敏感で新しい商品やサービスを早い段階で購買する消費者層の購入が一巡したことも、減速要因として挙げられる。

価格帯別の市場構造からEV需要の実態は一目瞭然だろう。今年1~5月の販売台数に占める中高級車(20万~30万元〔440万~660万円〕)、低価格車(10万元〔220万円〕以下)の割合はそれぞれ37%、39%となっているものの、大衆車(10万~20万元)の割合は22%にとどまる。小売価格10万~20万元の新車は中国乗用車市場のボリュームゾーンだが、EVにとっては「難攻不落」のマーケットだ。攻略のためには、アーリーマジョリティー層(新製品やサービスの購入に慎重)から支持を得る必要がある。

現在、一連の優遇政策などエンジン車と比べたコスパがEVの差別要素となっているが、消費者にとっては価格だけでなく、利便性や安全性も重要なポイントだ。EVがエンジン車に対抗するためには、3つの条件をクリアする必要がある。

1つ目は電池の性能向上だ。中国では寧徳時代新能源(CATL)など国内企業の成長に伴い、電池技術も急速に向上している。15年頃に300キロにとどまっていたEVの充電1回の走行距離は現在、リン酸鉄系電池で700キロ、三元系電池で1000キロを超える水準にまで達した。

一方、電池は低温時では使用可能な容量が大幅に低下し、冷暖房を使用すると走行距離も短くなる。寒冷地では充電時間が長くなり、長距離移動の利便性は大きく下がる。実際、中国北部のEV普及率は全国水準を下回り、エンジン車の需要は依然底堅いのが現状だ。

2つ目は充電の利便性だ。今年5月末時点で、中国の公共・個人用の充電スタンドの設置数は992万4000カ所と世界最大規模を誇る。しかし、公共充電スタンドは主に沿海部に集中し、広東、上海、江蘇、浙江、山東の5地域で中国全体の47%を占める。インフラ整備の格差、都市部の住宅事情による個人専用スタンドの不足がEV普及の足かせだ。

さらに充電技術の向上もEV普及に欠かせない。EVの普通充電は6時間以上、既存の急速充電を利用しても1時間必要だ。現在、中国EVの新興勢が専用充電器の設置や充電時の電圧800ボルトに対応する新型電池の搭載を通じて、中高級EVの急速充電を実現したものの、公共充電施設における一般車両の充電時間の短縮が依然として課題に残る。

最後は安全性だ。昨年末時点で、中国のNEV保有台数は2041万台に達した一方、火災事故も増加している。21年の火災事故は約3000件。中国国家応急管理部によれば、22年1~3月には前年同期比32%増の640件で、1日当たり平均7件の事故が発生した。

車両10万台当たりの発火台数を概算すると、中国ではエンジン車(商用車・二輪車を含む)が5.8台なのに対し、NEVは4.4台。充電スタンドの欠陥や過充電、損傷や気温上昇による電池の熱暴走などが原因に挙げられる。エンジン車と比べるとNEVの火災発生頻度は低いが、電池が発火すると車両の消火が難しいのが実情だ。人気ブランドの発火事件が目立つこともあり、消費者にとっては電池の品質などを含む車両の安全性や信頼性が懸念点の1つだ。

エンジン車より安いPHEV

パンデミック後の中国新車市場においては内需回復が鈍いなか、国民所得の伸び悩みによりファーストカー購入者が減少。昨年に入ってからEVやPHEVをめぐる値下げの動きが広がっている。

テスラやBYDをはじめ、トヨタ、フォルクスワーゲン、GMも相次いで値下げし、中国市場ではEV、エンジン車を問わず価格競争の波が押し寄せている。

そうしたなか、PHEVはEVより走行パフォーマンスを維持しやすく、足元の実需には適しているため、需要が伸びている。

特にBYDは昨年、「油電同価(エンジン車と電動車は同じ価格)」というキャッチコピーを掲げ、PHEVでエンジン車市場に攻勢をかけた。今年も「電比油低(電気は燃油より価格が低い)」を打ち出し、PHEVの価格破壊でエンジン車市場を一気に刈り取ろうとしている。

駆動モーターと電池を搭載するPHEVは一般的に原価が60万~80万円程度余計にかかり、エンジン車にコストで対抗するのは容易ではない。だが、大衆車路線を狙うBYDは独自の技術を採用し、電池やパワートレイン(駆動装置)、内外装部品を含めた垂直統合型の生産体制で強い競争力を維持。これまでエンジン車に乗っていた消費者が、EVより航続距離の長いPHEV市場に流れている傾向が見える。

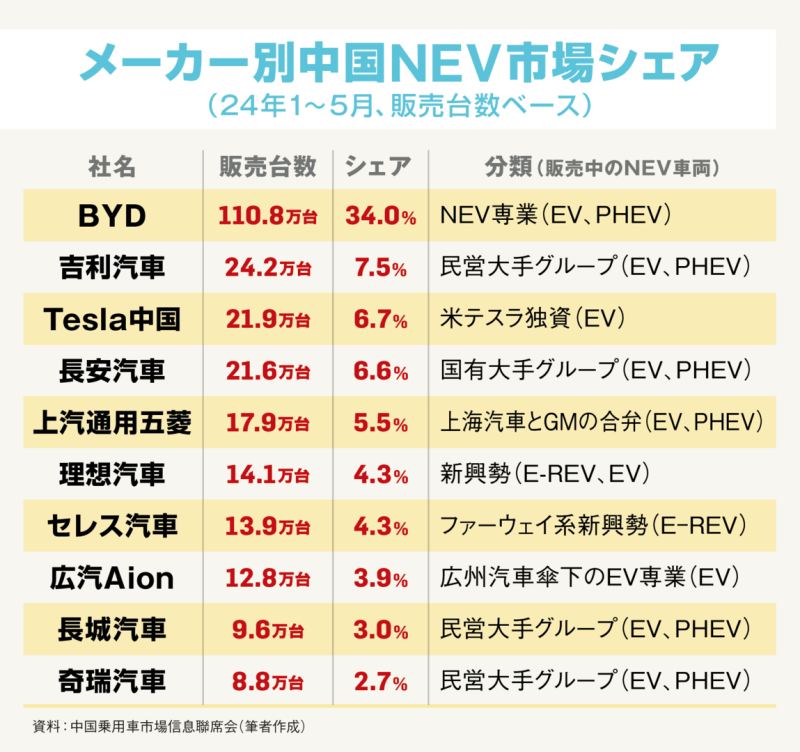

BYDの牽引により、中国のNEV市場に占めるPHEVの割合は20年の18%から今年1~5月には40%へと上昇した。小型EVはコスパ面の需要は満たせるが、あくまで短距離向け。一方の長距離走行向けEVはコストの高い大容量電池を採用するため、車両価格が高い。これが走行距離とコストのバランスにたけたPHEVの人気が出る理由だ。

PHEVの中でもBYDの「秦PLUS DM-i」の最廉価グレードは約8万元で、購入税10%の免除措置を受ければ、同じセグメントの人気車種であるトヨタのカローラと比べて3割以上安くなる。これだけの差がつくと、エンジン車とPHEVでは勝負にならないのだ。

近年、エンジン車の市場が縮小の一途をたどり、自動車業界にも淘汰の波が到来している。中国で生産実績があったエンジン車メーカーは19年の110社から昨年には94社に減少。自動車業界全体の工場稼働率は19年の77.3%から今年1~3月には64.9%へと低下している。

また、BYDの価格破壊を契機とした中国市場の値下げ競争は外資系全体の競争力を脅かし、中国乗用車市場に占める外資系ブランド車のシェアは20年の61.6%から今年1~5月の38.7%と大きく減少した。

新車市場のレッドオーシャン化で、欧米や日本勢の苦境は一層鮮明になる一方、苦戦を強いられる新興EVメーカーも増加している。

昨年にはフィアット・クライスラー・オートモービルズ、三菱自動車、ホンダの高級車ブランド「アキュラ」が次々に中国市場から撤退し、現代自動車が北京工場の売却を余儀なくされた。新興勢の威馬汽車(WM Motor)と奇点汽車(Singulato)は破産し、恒大新能源(China Evergrande New Energy)、愛馳汽車(Aiways)、高合汽車(HiPhi)は経営難に陥っている。

市場淘汰が進む一方で、中国勢はグローバル展開に取り組んでいる。自動車輸出台数は昨年に491万台となり、日本を抜いて世界1位に躍り出た。なかでも主力のNEV輸出台数は120万台に達している。

政策主導から市場主導へ移行する中国のEV業界では現在、電池や駆動モーター、制御システムなどの基幹部品を低価格で量産できる体制が整い、レアアースの保有や精錬能力、自動車部品や加工設備の産業集積といった面で、日米欧を圧倒している。中国勢は自国のEVサプライチェーンの競争力を生かし、コストパフォーマンスでグローバル競争に攻勢を仕掛けている。

海外進出が生き残りのカギ

一方、アメリカはインフレ抑制法を基に中国製EVを補助金対象から外し、今年8月に関税率を現行の25%から100%に引き上げる。EUも7月から最大38.1%の追加関税を課す。中国のEVシフトを警戒する動きが欧米で広がり、部品や材料、資源の域内調達の動きや、サプライチェーンのブロック化の動きが加速している。

欧米での事業展開が厳しさを増すなか、中国企業は東南アジアのタイ、欧州のハンガリー、中南米のメキシコとブラジルを主要な進出先に選んでいる。

一時的な失速を経て、中国NEV市場の伸び自体は当面続く。今年2月に開かれたフォーラムで、中国清華大学の欧陽明高(オウヤン・ミンカオ)教授は、電池のコストダウンにより中国新車市場のNEV率が早ければ25年に50%に達すると予測した。実現すれば、中国政府が掲げた35年の目標を10年前倒しで実現することになる。

足元では世界のEV市場が踊り場を迎えているが、EVシフトは揺らぐことはないだろう。国際エネルギー機関(IEA)が今年4月に発表した報告書では、世界の新車販売のEV率が30年に5割を超えると予測されている。充電インフラの整備に伴い、EVはエンジン車と変わらないコストや品質を実現しつつ、ソフトウエアや自動運転機能などを組み込みながら進化を続けていく。

今後、海外で高性能・低コストのEVサプライチェーンを構築できれば、中国は短いスパンで新車種を投入し着々とグローバル市場で足場を固めるはずだ。これまでエンジン車を主力に据えてきた日本や欧米のメーカーはEVの競争力を確立しなければ、グローバル事業を失う可能性がある。中国市場での戦略とEVシフトの結果は、世界での日米欧メーカーの競争力も左右するだろう。

(この論考は個人の意見であり、所属組織とは関係ありません)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。