12月18日、19日に開かれる日銀の金融政策決定会合で追加利上げがあるのかどうか。金融機関から資金を借りる中小企業の経営者は懸念している。

利上げを心配する中小企業 金利負担が賃上げの妨げに

東京・目黒区で機械部品を製造している富士精器。最新の工作機械で、航空や鉄道、医療機器など、様々な顧客のニーズに応えている。

富士精器 藤野雅之社長:

5軸加工機なので、軸が1軸ずつ増えるごとにすごく高くなってくる。(1台)5000万円ぐらい。設備産業みたいなところがあり、ある程度の年月が経つと新しいものに入れ替えていかないといけない。やっとローンが終わったなと思うと、また新しいのを買わなければいけない。

富士精器は、工作機械の入れ替えの度に金融機関から資金を借り入れているため、利上げによる利息の負担増を心配している。

富士精器 藤野雅之社長:

借り入れの金利が上昇していくことはあるので厳しい。今までは思いっきり融資してもらったところを少し控えていくことも考えないといけない。

また、利上げによる負担増で賃上げの原資を確保することが厳しくなるのではと危惧している。

富士精器 藤野雅之社長:

なかなか賃上げまでいけるのかなというところ。労務費まで賃上げのために顧客に製品の値上げをなかなか言いづらい。

一方で、利上げによって日米の金利差が縮まり、為替相場が円高に進むとメリットもあるのではと思われるが…

富士精器 藤野雅之社長:

原材料はほとんど海外から買ってくるので、その価格が下がる可能性はある。ただ、それが下がって顧客に「値段下げて」と言われてしまうと、なかなか難しい。メリット・デメリットが両方あるので、我々、中小零細はどちらに振られるのか、非常に戦々恐々とするしかない。

中小企業が利上げを心配する中、12月18日、19日に開かれる日銀の金融政策決定会合。当初、利上げが濃厚と見られていたが…。

東短リサーチ 加藤出社長:

私は(利上げが)12月はないと思った。

先送り?12月の利上げは… 日銀ウォッチャーの見方は

11月30日の日本経済新聞のインタビュー記事で、日本銀行の植田総裁は「経済データが日銀の想定通りに推移していることで、追加利上げのタイミングが近づいている」と述べたことが伝えられた。

これを受け、市場では12月の売り上げが織り込まれた。ところが先週から12月は利上げを見送るとの予想が優勢となり、1月に利上げするとの見方が広がった。その理由について、日銀ウォッチャーで東短リサーチの加藤出氏は…

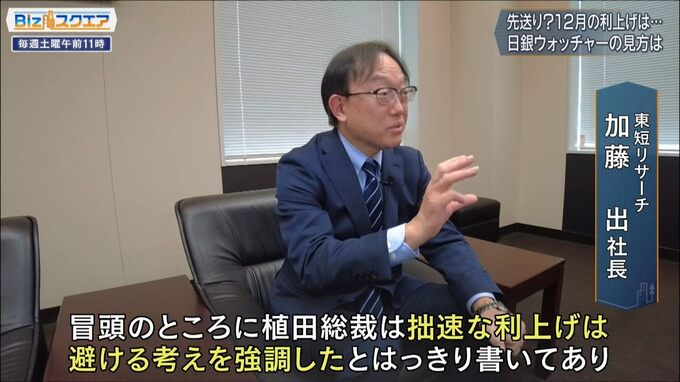

東短リサーチ 加藤出社長:

冒頭のところで、植田総裁は「拙速な利上げは避ける考えを強調した」とはっきり書いてあり、それがだんだん浸透していったということ。現在の日銀は、経済の見通しが想定通り(オントラック)であっても、それは必要条件ではあるが、十分条件ではないという考え。

日銀の金融政策予想を反映するOIS市場(固定金利と変動金利を交換する取引)では、11月末時点で、12月の利上げ確率は6割5分まで高まっていたが、今は2割前後まで下がってきている。

東短リサーチ 加藤出社長:

日本銀行としては、あのインタビューは(利上げは)急ぎませんと。春闘やアメリカの金融経済政策の動向を見極めるというメッセージだった。7月はやや前倒し的に利上げした印象をマーケットに与えたが、8月5日の株の急落によって政治との摩擦も起きたのでマーケットに衝撃を与えない形で、次はやりたいとすごく慎重な方向に傾いた。

次の利上げのタイミングは?

東短リサーチ 加藤出社長:

1月のトランプ氏が大統領就任後に発表される経済政策で、かえって不透明感が出るというリスクもあり、12月利上げの方が本来は正しいと思うが、今のところ日本銀行は慎重になっている。1月に利上げを決める可能性を匂わせつつも、場合によっては3月以降に延びる余地があるという説明になるのではないか。

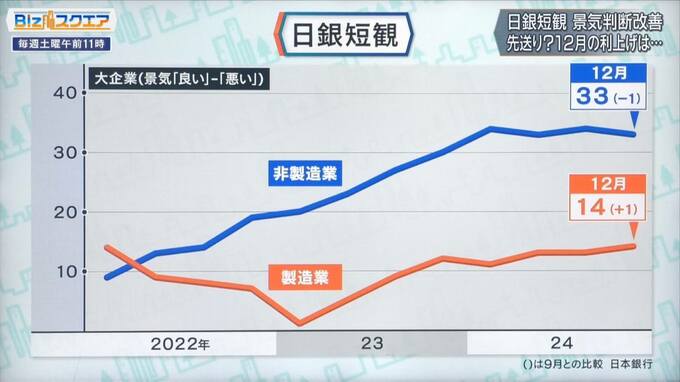

日銀短観 景気判断改善 先送り? 12月の利上げは…

一旦、市場が利上げを織り込んだが、それを引き戻すような動きになっていて、市場で円安が進んでいる。まず12月13日に発表があった日銀短観のデータを見てみる。注目される大企業製造業の景気判断の指数は+14となり、2期ぶりに改善した。一方、大企業の非製造業の指数は前回より1ポイント下落して+33となり、2期ぶりに悪化している。

――小さい凹凸はあるが、基本的には高い水準、景況感の良い状態がずっと続いているということか。

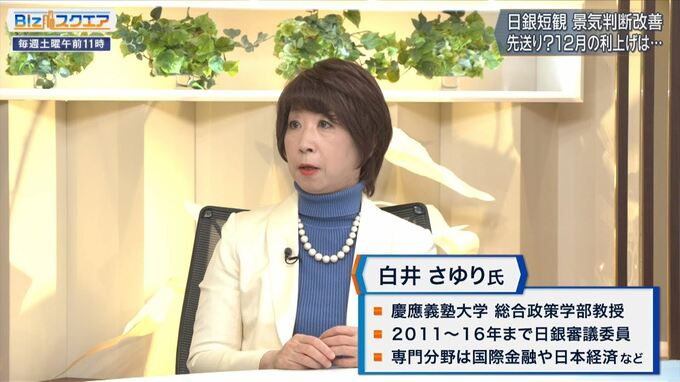

慶應義塾大学 総合政策学部教授 白井さゆり氏:

どちらも先行きの見通しは横ばいだと思う。実際に調査の中で国内の需給についてどう考えるか、海外の需給についてどう判断するかとみると、どちらも低水準で悪いので、需要が強くなって景気が拡大しているから、景況感が高いということではないと思う。

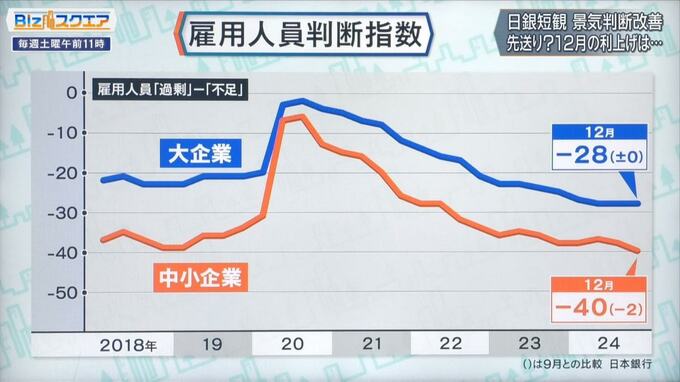

――もう一つ注目されていたのが人手不足感。雇用人員の「過剰」から「不足」を引いた「雇用人員判断指数」を見ても、人手不足感がものすごく深い。賃上げが起きる素地はあると考えてよいか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

経済が良いから人手不足というのではなく、物理的に働く人がいなくなっている。その証左として、生産設備の過剰感を聞くと、不足感もなく、過剰感もない。要するに景気が良くない。景気が良い・景況感が高いから人手不足感があるのではない。企業から見ればコストプッシュ。人もいないし、高い賃金を払わないと来てもらえないという意味での人手不足。

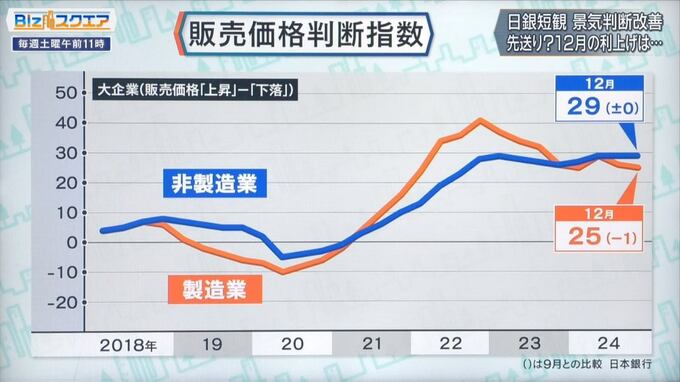

価格の上昇から下落を引いて算出した「販売価格判断指数」は高水準を維持している。原材料価格や人件費の上昇分を価格に転嫁する姿勢が続いていることが示された。

――「販売価格判断指数」が高い状態が続いているということは、価格転嫁が進み、物価に対しては強気に見てよいか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

そうでもない。「仕入価格判断指数」というものがあり、そちらは遥かに高い。十分な価格転嫁ができない中で、ゆっくり価格転嫁を進めている。仕入価格はもっと高い。順調に価格転嫁が進んでるということではない。

――いずれも、景気がいい数値の代表として紹介したつもりだったが、数値が示しているほど良くはないということか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

「やや横ばいを出た感」と判断できる。

企業の間で取引されるモノの価格水準を示す11月の「企業物価指数」は、前年同月比で3.7%上昇と、3か月続けて過去最高を更新した。

――卸売物価のレベルが、底を打って上がってきている。これが消費者物価に波及していくから、物価が上昇し、利上げの材料の一つになるのではないか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

米の値上がりや、円安がまた進んでいるので、輸入物価が高騰するコストプッシュだ。企業から見ると利益が下押しされやすいという状況。

日米の金融政策を先読み 来週の決定会合の判断は

――12月18日、19日に2024年最後の金融政策決定会合が開かれる。そこでの利上げは大方の予想は「見送りだろう」となりつつある。景気が強くないから、利上げはしなくてもよいという考えか?

慶應義塾大学 総合政策学部教授 白井さゆり氏:

内需が弱く、経済は良くない。常識的に考えると、金融政策は現状維持がいい。しかし、今の消費の弱さ、中小企業の苦しさは輸入物価から来ている。異常な円安を修正しない限り、なかなか状況が改善しない。日銀もこの輸入物価は望ましくない。好循環のもとでインフレを起こしたいのであれば、「超円安」対策としては、利上げが適切。12月は利上げをすべきだと思う。

ドル円相場は1ドル=160円を過ぎるところまでいき、日銀が利上げをして円高に戻した。それがまた150円台に戻ってきて、また日銀が利上げをやらないということで、急速に円安が進んでいる。

――金利を上げることは、企業にとってコスト負担になるが、政策のプライオリティからいうと、円安を抑えることが優先課題であるべきか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

何を優先しているのか、日本銀行のコミュニケーションがわかりにくくなっている。経済が弱くて、停滞している背景が、超円安で海外からものすごく高いモノを買わなくてはいけないという国富の流出が起きている。その理由の一つが、日銀の金融政策であれば、必要に応じて、行き過ぎた円安をやめるための対策を取るという発信をした方がいい。そのためのチャンスが12月であり、1月20日のトランプ氏の大統領就任後の方が、もっと政策の不確実性が高まるのに、なぜ今チャンスを取らないのかと思う。

円安の背景にあるのが、実質消費の弱さ。「実質消費支出」のグラフをみると、ずっとマイナスが続いている。牛肉や豚肉もマイナスとなり、鶏肉しか食べられない状況になっている。

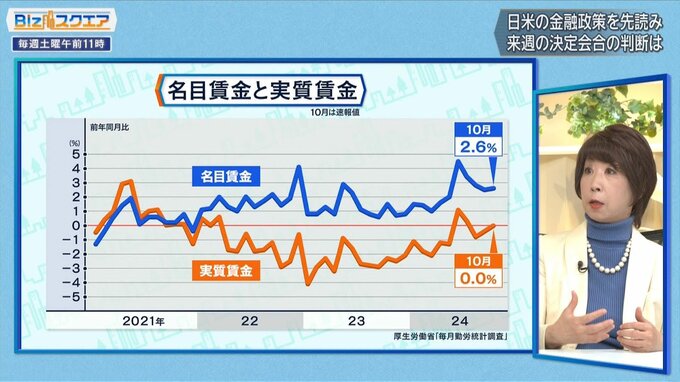

――実質賃金を見ても、少しずつプラスに向けて動いているが、まだプラスの領域には出ていない。名目賃金を上げると同時に、物価、コストプッシュを抑えるという意味では、円安を抑えることは有効か。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

ものすごくモノが高くなったのは、輸入物価が高く、購買力が停滞しているから。そこに焦点を当てて「第二の力」をもたらしたいのであれば、望ましくない円安を、日銀ができる範囲で是正することが最優先。日銀はそれを優先して利上げをしてきたと思う。

――日銀の説明が数か月おきに変わってきている気がする。2023年の今頃は、好循環が起きるということ、つまり「第二の力」が出なければ良いとは言えないし、利上げをしないという言い方をしていた。2024年の利上げ局面に入ると、円安が良くないとか、実質金利が低いから、調整していくという議論に変わって、7月に追加利上げをやったが、今度はそちらの鳴りを潜めている。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

たくさんの目標を同時にやろうとするから、わかりにくくなる。「景気の低迷」だけを見れば、確かに現状維持だが、超円安が起きているので、それを是正することになったら利上げ。しかし利上げをしたら、株価が下がるので、市場の方でいろんな不安が起きる。波風を立たせないでやろうとして、全て満たそうとしてもその甲斐はない。優先順位をはっきりして政策をやっていくべきだと思う。

――株価が前回急落したことや、政治との摩擦を恐れているではないかという話があったが、何をそんな日銀は怖がっているのか、何が足りないと思っているのか。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

株価の下落に対して、みんなが大きく騒ぐこともある。しかし何を優先するかというと超円安。だから物価を通して補助金で支援するよりも、そのもとにある超円安をなぜ多くの政治家たちが見ないのかと思う。

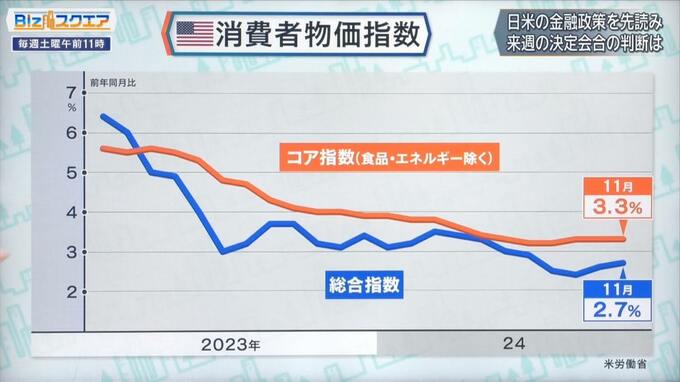

――利下げをするアメリカも消費者物価指数を見ると3%ぐらいで止まっている。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

賃金も高いし、物価の基調が高すぎる。12月は1回利下げしたとしても2025年、もしかしたら2回下げると示すかもしれないが、トランプ氏の政策で、インフレ圧力が高まって景気も良くなって、利上げするということもあり得る。

――9月に出した見通しでは、2025年は、4回。1%の利下げ。今度新しい見通しが出るが、これが何回になるかが注目だ。

慶應義塾大学 総合政策学部教授 白井さゆり氏:

市場は2回下げると見ている。しかしトランプ氏が本当に言っていることをやろうとしたら、全てにおいてインフレ的だから、むしろ利上げがあり得る。アメリカの経済はやはり強い。そうすると円安になりやすいので、日本銀行はきちんと超円安を是正するという姿勢を示さないとさらに円安が進んでいく。

(BS-TBS『Bizスクエア』12月14日放送より)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。